キャッシュレスの定義

以下、経済産業省におけるキャッシュレスの定義です。例によって長いので、結論を先に書くと「物理的な現金を使用しなくても活動できる状態」を指します。

「未来投資戦略 2017」において、「キャッシュレス化の推進」に関し、残された課題として、「海外諸国と比較して、キャッシュレス化が十分に進展していない。 キャッシュレス決済の安全性・利便性の向上、事務手続の効率化、ビッグデータ活用による販売機会の拡大等を図ること」が挙げられている。また、キャッシュレス化を推進するための KPI として、「今後 10 年間(2027 年 6 月まで)に、キャッシュレス決済比率を倍増し、4割程度とすることを目指す。」としている。 キャッシュレス・ビジョンを策定するにあたり、このキャッシュレス決済比率を達成することは、重要な通過点であると考えている。そのため、キャッシュレス決済比率については、今後のキャッシュレスを推進していく過程における指標として見るためにも一貫性のある値を用いてその状況を確認する必要がある。 なお、現状「キャッシュレス」については、広汎に共通的に認識されている定義 は存在しない。そのため、本ビジョンにおける「キャッシュレス」については、「物理的な現金(紙幣・硬貨)を使用しなくても活動できる状態」を指すこととした。

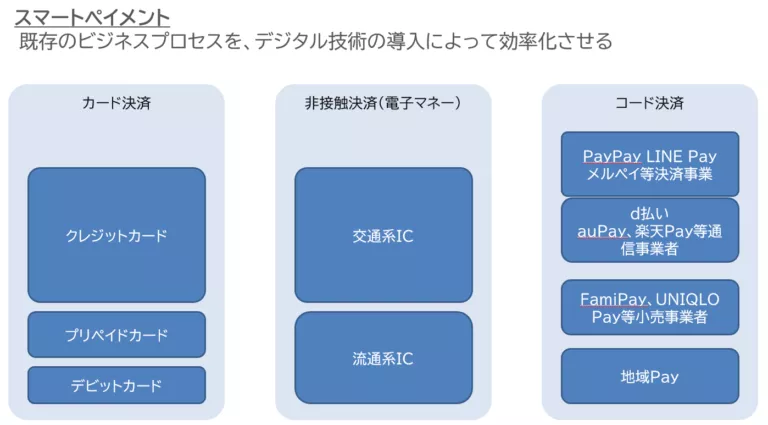

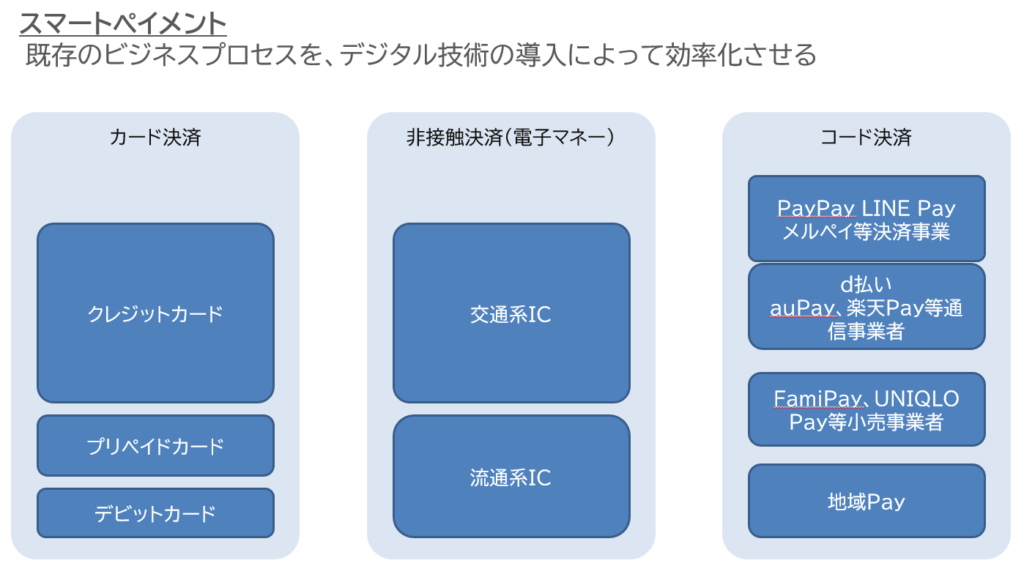

スマートペイメントとは

「スマートペイメント」という名称を使い始めたのは野村総合研究所です。その定義として「商取引における現金や銀行での手続きを必要としない電子的な決済手段」としています。

したがって、キャッシュレス≒スマートペイメントということになります。

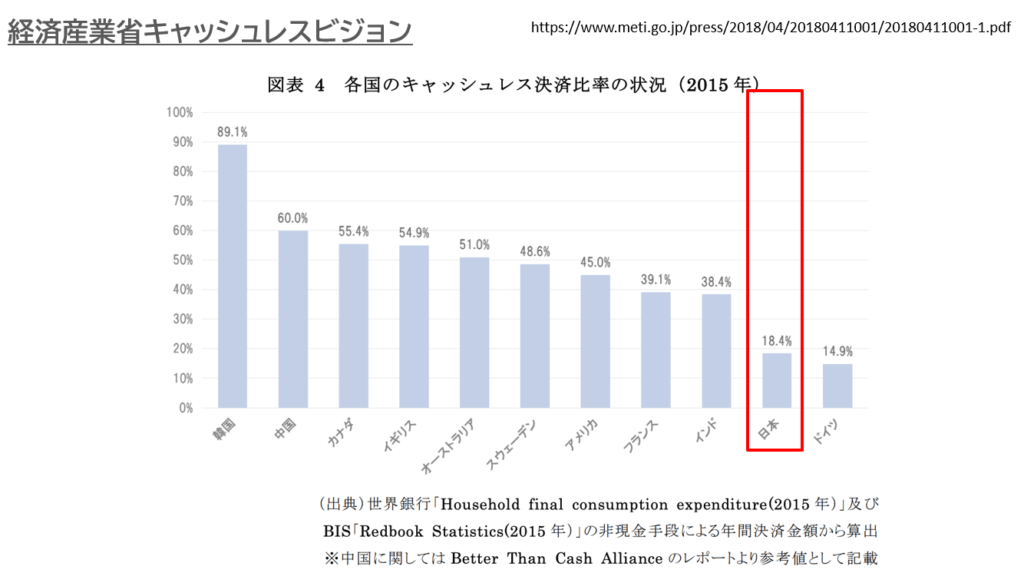

国際社会における日本の現状

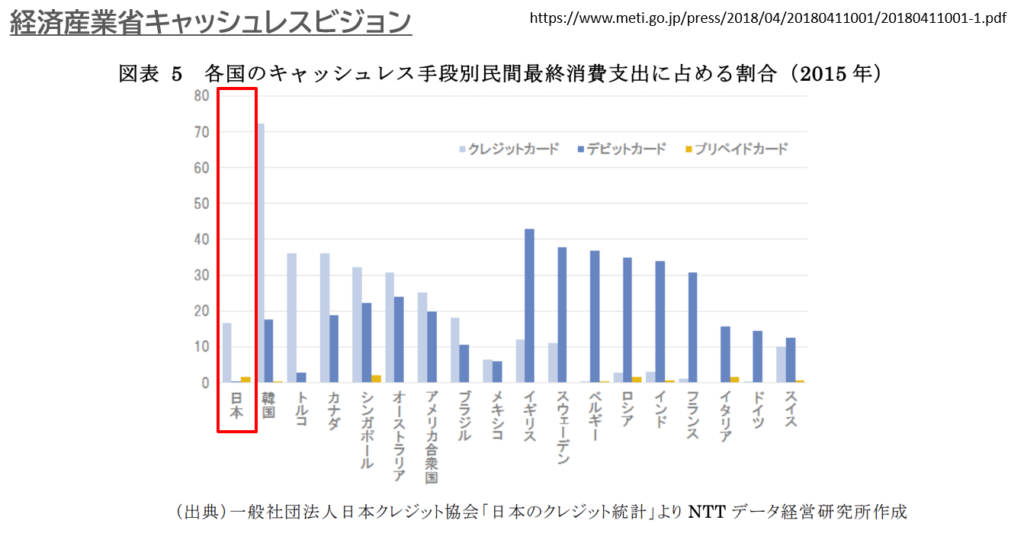

キャッシュレス比率は国で大きく異なります。2015年と少し古いデータですが、韓国89.1%、中国60%、カナダ55.4%、イギリス54.9%、オーストラリア51%など過半数の国も有る中で日本は18.4%。経済主要国ではブービー(下はドイツ14.9%)

日本では体感しずらいギャップとして、デビットカードの利用率があります。これには、海外のクレジット払いの多くがリボ払いを前提としており、日本の一括払いがデビットカードと近い性質を持つことがあります。

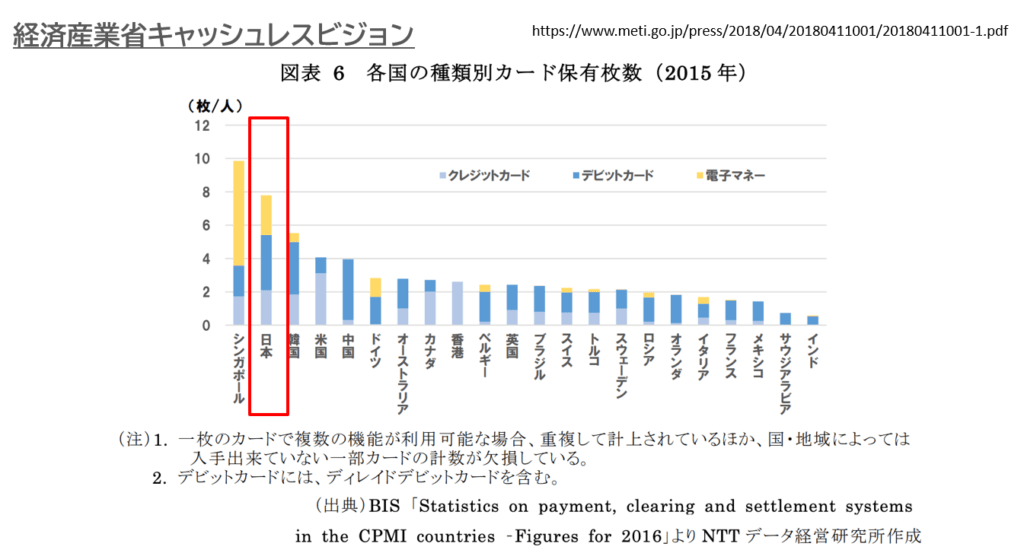

よく言われる話として、日本のキャッシュレス利用率が低いのは、支払い手段を持っていないからである。というような言説があります。しかし、下のグラフを見れば一目瞭然です。それは嘘です。

なんと、シンガポールに続いて、個人がキャッシュレス決済手段を多く持っている国なのです。

単純にクレジットカード保有枚数だけでも飛び抜けて多いのが日本人です。

「持っているのに使わない。」が日本のキャッシュレス利用実態です。

また、仮に持っていなくてもPaidyのようなSMSとメールアドレスだけで使える後払いサービス(現在ECのみ)も出て来ています。

では、なぜ使われないのでしょうか?

キャッシュレス決済を使わない理由

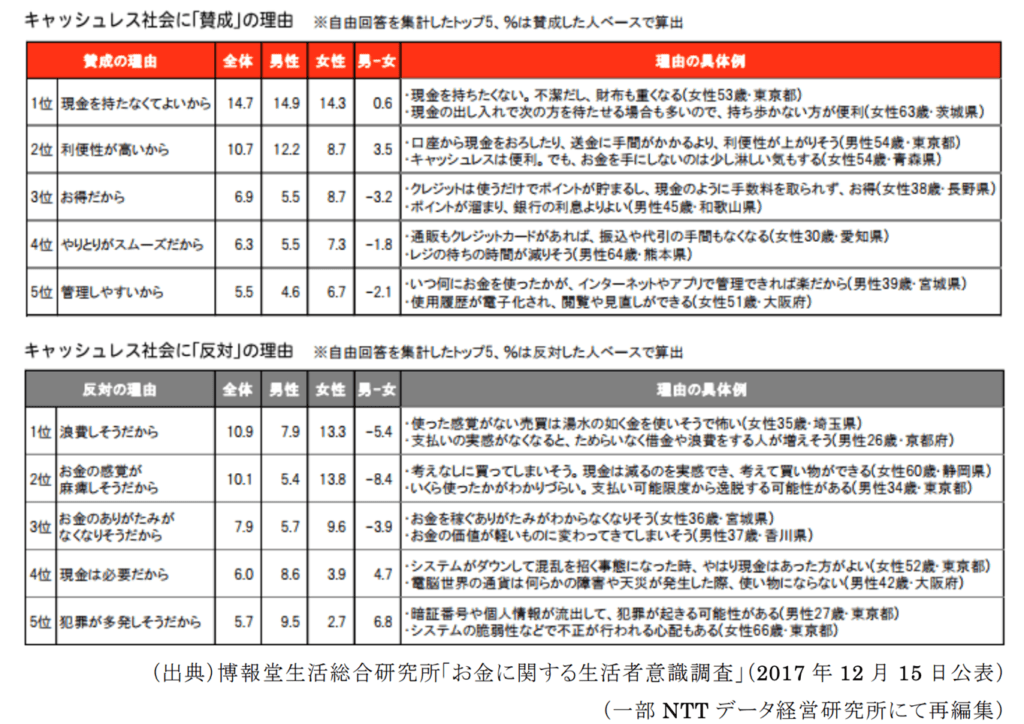

キャッシュレスを使わない理由も経産省の資料に明記されています。行政の公知情報は学びが多いです。

・現金は減っていくことが見える(ので安心)

・「お金のありがたみ」がなくなって、使いすぎるのが怖い

・システム不安(止まる・セキュリティ)

の3つが主要な要因です。

ひとことでいうと「不安」ということでしょう。

キャッシュレスが当たり前に急速になった国である中国

世界一のクレジットカード・ブランドは何だと思いますか?

やはりVISA? マスター? もしかしてJCB?…

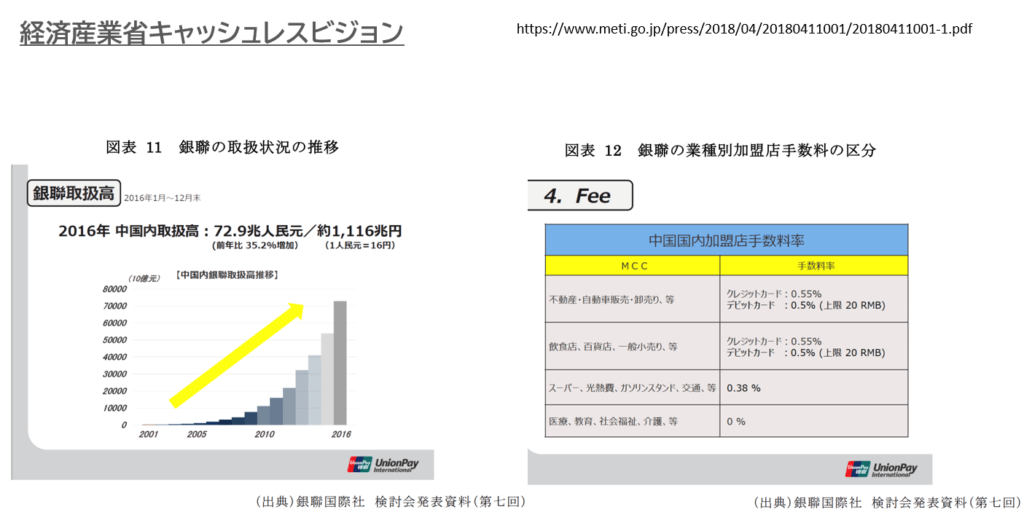

ではありません。「銀聯カード」です。銀聯カードは中国一というだけでなく、2016年に世界総売上高でVISAやマスターカードなど並み居る国際ブランドを抑え、「世界一のクレジットカード・ブランド」となっています。

では、なぜ銀聯カードが世界一となったのでしょうか?

結論を言うと、加盟店手数料率が低いからです。クレジットで0.55%、デビットカードで0.5%がベースにあり、生活に欠かせないスーパー・光熱費・ガソリンスタンド・交通機関などの加盟店は0.38%とより低く、医療・教育・社会福祉・介護に至ってはなんと0%と無料です。社会インフラになる思想が感じられます。

加盟店の参加ハードルが低いことでどこでも使えるという価値を築いたのが、No.1カードブランドになった理由なのです。こうなると加盟店手数料で儲けようとする他のクレジットカード会社は中国では導入されません。

さて、その銀聯カードが2020年モバイル決済報告を出しています。(http://j.people.com.cn/n3/2021/0202/c94476-9815517.html)

ここで、『回答者の98%が「モバイル決済を最もよく使う決済方法だと考えている」と答え、この割合は前年比5ポイント上昇した。このうちQRコード決済を利用する人の割合は85%に達し、同6ポイント上昇した。』というほどに中国ではモバイル決済がデフォルトになっています。2019年に上海で視察したときもWeChatPayとAlipayのどちらも使えない小売店よりも現金の使えない店のほうが圧倒的に多い状況でした。

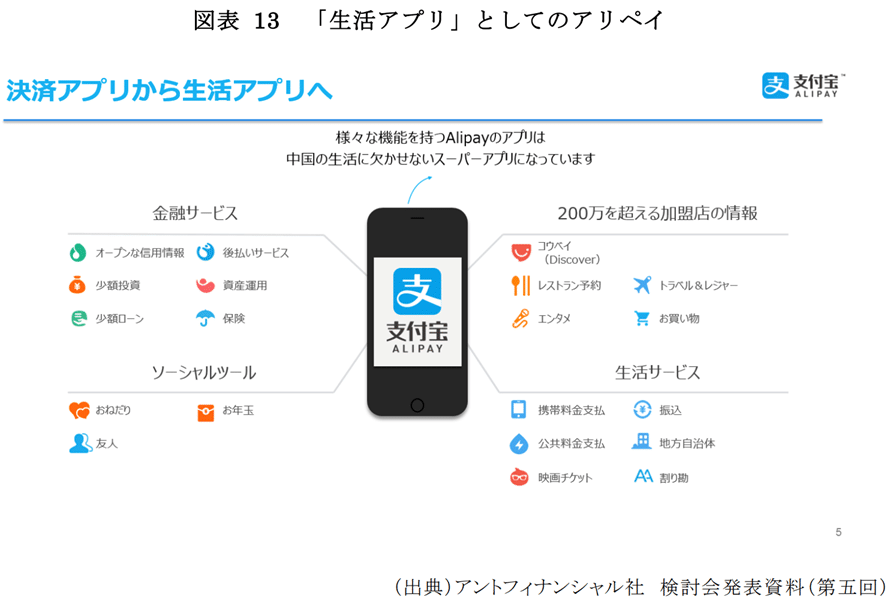

WeChatPayとAlipay は単なる決済アプリではなく、生活アプリとしての立ち位置をすでに確立しています。「スーパーアプリ」という単語を聞いたことのある方もいらっしゃると思います。なにかしら凄いことができる…というのではなく、まさに生活に密着した利便性の高いアプリになっているわけです。 WeChatPayもしくはAlipayだけあれば何でもできるという状態といえます。

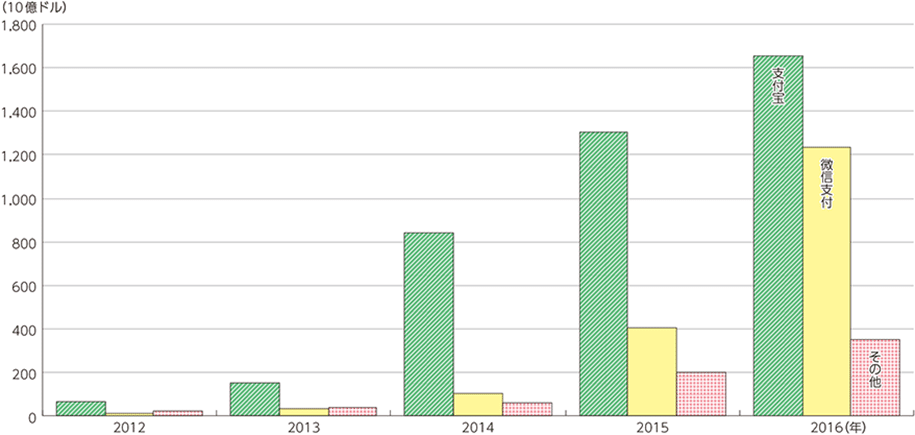

総務省資料によるとアリペイ(支付宝)の2016年度の決済金額は1兆7000億ドルで、ウイーチャットペイ(微信支付)は同1兆2000億ドルです。6年経った今はそれぞれ2-3兆ドルを軽く上回っていることでしょう。

日本のキャッシュレス・トランスフォーメーションはチャンス

キャッシュレス・トランスフォーメーションの先端を行く中国と比較するまでもなく、日本の状況が世界に大きく遅れていることが明確です。これを変革してギャップを埋めることには大きなビジネスチャンスがあると考えられます。こういったことは、各社〇〇Payのポイントキャンペーン同質化競争の先にはなく、まったく別のビジネスプランがあり得るでしょう。それは既存の決済業者にはイノベーションのジレンマでできない領域です。